La máquina de hacer dinero ya cumplió más de una década encendida. La liquidez en los mercados (más dinero flotante en el mundo, buscando dónde invertirse para “movilizar economías”) dejó de ser una noticia para pasar a ser parte del día a día, sin que esto fuera bueno para todos.

La situación en muchos mercados parte de una base clara, el sector financiero tradicional no puede generar intereses atractivos sobre los depósitos de dinero, por lo tanto, quienes tienen dinero deben buscar inversiones que generen más retorno.

Ahora bien, esas oportunidades atractivas no son infinitas. No hay cientos de Facebook, no hay miles de Google ni millones de empresas como Apple. Los fondos de capital de riesgo son hijos de este escenario.

¿Hacia dónde vamos?

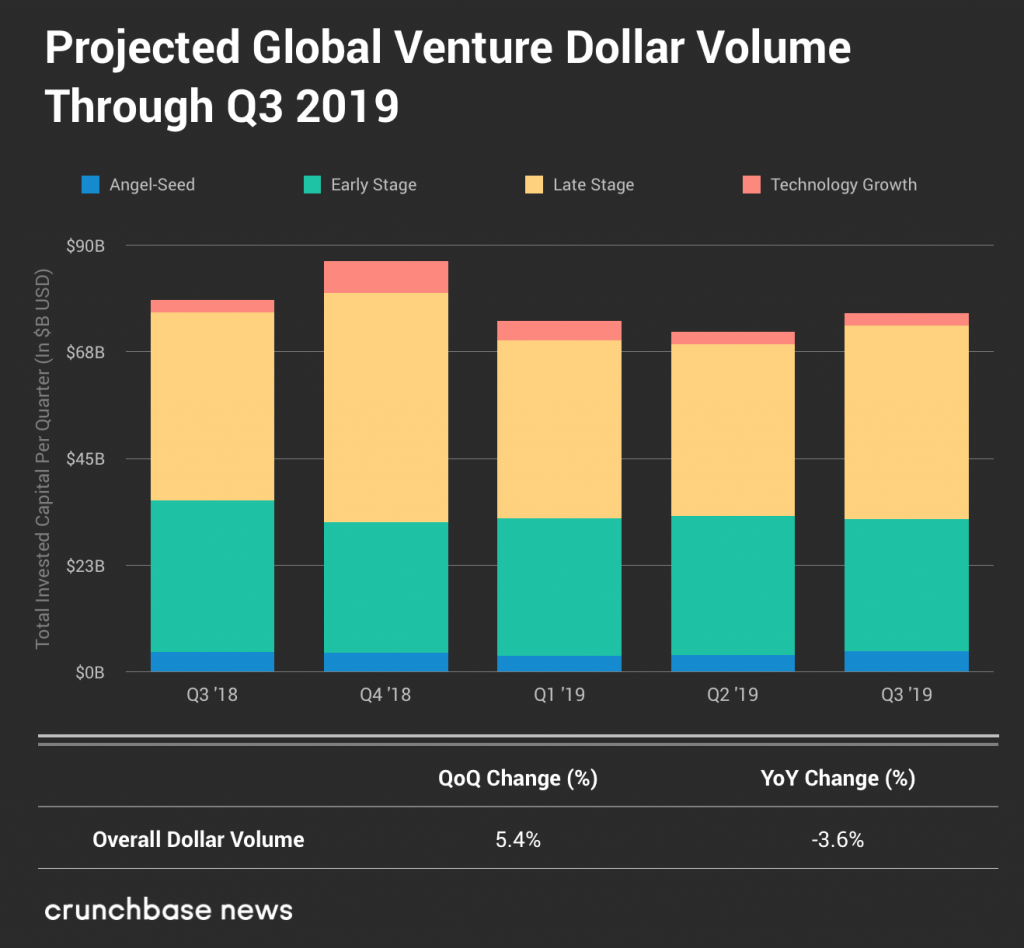

En el tercer trimestre de este año (solo julio-septiembre) la inversión de capital riesgo en empresas superó los 75 mil millones de dólares, según datos de Crunchbase. Para hacernos una idea, esto es más que el PIB de la economía de Colombia en tercer trimestre de 2019.

Es cerca de 90 veces lo que ingresa en todo un año el club de fútbol que más factura en el mundo, que es el Real Madrid, con 830 millones de dólares en 2018.

Crunchbase news

Volviendo a las startups. Si revisamos el histórico de esta misma fuente (Crunchbase), encontramos que 2018 fue el año récord en inversión de capital de riesgo, pero despunta un dato importante: desde el segundo trimestre de 2018 hasta la actualidad, cada tres meses se han hecho negocios de este tipo (funding) por más de 65 mil millones de dólares.

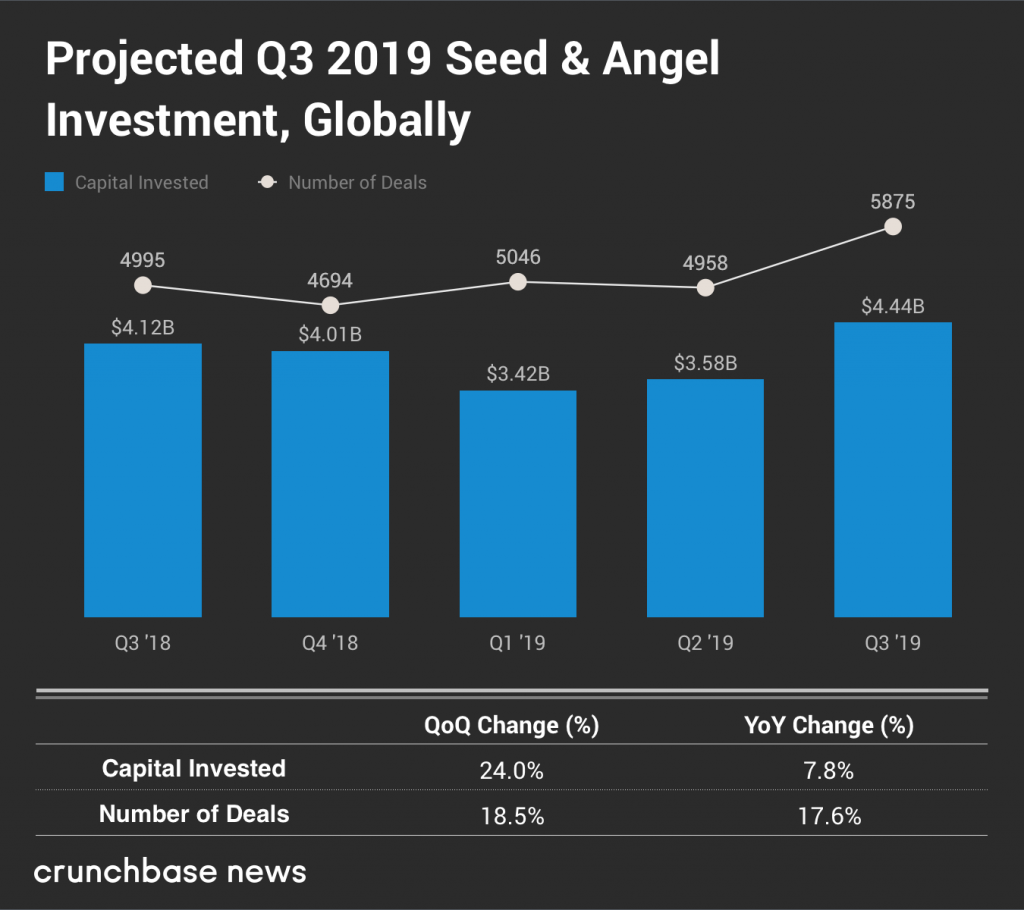

Ahora, al acercarnos un poco más, centramos la mirada en el capital semilla y el capital “ángel”, que son las dos primeras etapas de financiación para una startup. Entre 2017 y 2018 (Crunchbase), este capital aumentó 44%, para moderarse a un crecimiento a septiembre de 2019 de 7,8%. Redondeando la suma, en 2019 se han invertido en este tipo de rondas más 11,3 mil millones de dólares.

Crunchbase news

Cada quien pone el dinero donde quiere, eso no tiene discusión. Sin embargo, este movimiento del capital suscita inquietud. Muchos coincidirán que sin ese primer momento de confianza por parte de inversores, empresas potentes, ingeniosas y que prestan grandes servicios (y beneficios) no existirían.

Algunas inquietudes

No obstante, hay aspectos que generan inquietud (y preocupación), uno de ellos son aquellas empresas que usan este modelo de financiación como modelo de negocio. Empresas que van de ronda en ronda, engordando su valoración con una buena presentación, un buen PowerPoint que tiene más cifras en “Followers” que en “Income”. En otras palabras, son zombies que se alimentan de los excedentes de capital.

En este punto me detengo para hablar en términos de comunicación: el trabajo desde el marketing y desde la comunicación tiene mucho que ver en la forma como se transmite el mensaje de estas compañías. Lo que nos lleva a preguntarnos, en medio del “boom” de la transparencia y de los grandes códigos de ética, si el engorde ficticio sobre empresas que a todas luces son zombies no debería generar cuestionamientos profesionales.

Otra inquietud, o una derivada de lo anterior, viene de la sostenibilidad. Después de los problemas en los que se han visto empresas como WeWork, ¿no deberían estar los administradores de estos fondos o Venture Capital más atentos al largo plazo?

Puede entenderse la actitud de no querer “quedarse fuera del próximo Facebook”. Pero ¿a qué coste?

¿Qué viene?

Esto no va de satanizar, ni mucho más, a un sector que se abre paso y que da oportunidades, democratiza el capital. En buena hora sucede esto. Pero no deberíamos perder de vista lo que una desenfrenada movilización de recursos sin estrategia, sostenibilidad y un modelo de negocio puede generar: otra burbuja.

No olvidemos que el capital va encadenado. Los dólares sueltos no responden ni mucho menos a una suerte de anarquía, un dólar que hace parte de un Venture Capital viene de algún lugar, que está soportado por una holding o un fondo más grande, que a su vez tributa en alguna parte, que a su vez genera rendimientos para otros, todo este dinero dependen empleos, hipotecas, créditos y vidas cotidianas.

Cuando se hincha artificialmente un sector y este no aguanta más, siempre hay efectos directos e indirectos que hacen que mucha gente pierda dinero, y sobra decir quienes son los que generalmente lo pierden. En ese caso, ¿quién alimentará a los zombies?

El último reporte de Crunchbase puede verse aquí: además tienen un histórico interesante. Todos los gráficos en este texto vienen de esa página: The Q3 2019 Global Venture Capital Report: Seed Stage Deals Increase While Broader Funding Environment Shows Signs Of Erosion

Comentarios